加速折舊法適用條件,加速折舊法的適用條件解析

加速折舊法是一種固定資產折舊方法,其特點是在資產使用初期計提較高的折舊費用,后期逐年遞減,該方法主要適用于以下情況:一是技術更新快的行業,如高科技、電子設備等,資產因技術淘汰導致前期價值損耗較大;二是高負荷使用的設備,如制造業機械,前期磨損更顯著;三是稅法允許的特殊行業或資產,企業可通過加速折舊獲得遞延納稅的財務優勢,若資產預期產生的經濟效益隨時間遞減(如車輛、工具等),加速折舊法能更匹配收入與成本,需注意的是,該方法可能導致前期利潤偏低,但能緩解后期維修成本上升的壓力,企業選擇時需結合行業特點、資產屬性和稅務政策,確保符合會計準則與稅法要求。

加速折舊法適用條件

加速折舊法是一種特殊的折舊方法,它允許企業在固定資產的早期階段提取更多的折舊費用,而在后期提取較少的折舊費用。這種方法適用于以下幾種情況:

技術進步或特殊環境導致的折舊

當企業的固定資產由于技術進步或處于強震動、高腐蝕狀態,確需加速折舊的,可以縮短折舊年限或者采取加速折舊的方法。

特定行業的新購進固定資產

對輕工、紡織、機械、汽車等四個領域重點行業的企業2015年1月1日后新購進的固定資產,可由企業選擇縮短折舊年限或采取加速折舊的方法。

研發專用儀器、設備

對所有行業企業2014年1月1日后新購進的專門用于研發的儀器、設備,單位價值不超過100萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊;單位價值超過100萬元的,可縮短折舊年限或采取加速折舊的方法。

單位價值較低的固定資產

自2014年1月1日起,對所有行業企業持有的單位價值不超過5000元的固定資產,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊。

新購進的設備、器具

企業在2018年1月1日至2020年12月31日期間新購進的設備、器具,單位價值不超過500萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊。

最低折舊年限限制

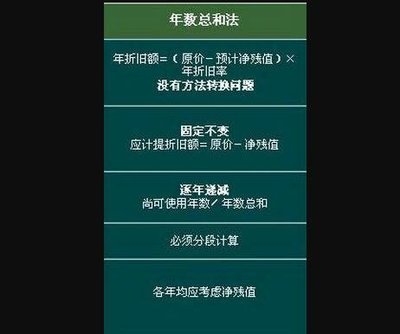

采取縮短折舊年限方法的,折舊年限不得低于稅法規定最低折舊年限的60%。采取加速折舊方法的,可以采取雙倍余額遞減法或者年數總和法。

綜上所述,企業在特定條件下可以選擇應用加速折舊法,以優化稅務籌劃和財務管理。需要注意的是,不同的國家和地區可能有不同的法律規定和實施細則,企業在實際操作中應根據當地稅法和會計準則進行相應的處理。

加速折舊法對企業稅務影響

加速折舊法與直線法對比

加速折舊法的國際法規差異

加速折舊法在不同行業的應用案例

文章版權聲明:本站文章基本來源于網絡,如有不妥請聯系店長刪除

發表評論

還沒有評論,來說兩句吧...